全球股市走了8年牛市?是真的嗎?

我認為要討論這個議題,首先要先定義全球股市是否真的走了8年的牛市。我們首先來看下面兩張圖:

- MSCI 新興市場指數來代表整體新興市場表現

- MSCI 世界指數來代表成熟市場表現

- 紐約輕原油與大宗商品來代表全球的經濟成長與有效需求

2008年金融海嘯時能源價格VS MSCI新興市場指數 & MSCI世界指數

(同期間大宗商品指數下跌45.20%)

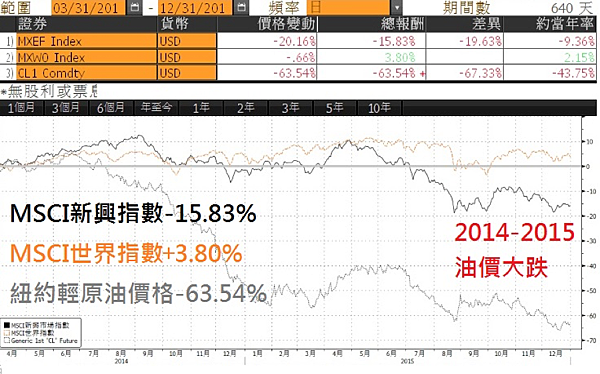

2014-2015年能源價格VS MSCI新興市場指數 & MSCI世界指數

(同期間大宗商品指數下跌41.60%)

回顧2008年與近年的表現,油價與大宗商品一樣都是大跌,顯示出全球的經濟並沒有有效的需求,反而是衰退的狀態,那為何股市沒有大幅走低?或是大幅的回檔?我個人認為主要來自成熟市場大興量化寬鬆貨幣政策的影響。

不知道什麼是QE的讀者點他→http://ppt.cc/~pKQ

我們用一個很簡單的數學來計算,假設QE對於股市的報酬率提升了40%,那麼你把2008新興市場與成熟市場的跌幅加上40%,就幾乎是2014-2015年這兩個市場的表現。這雖然是我個人臆測,因為無法真的計算出QE對於股市的表現提振了多少,但是這個假設對於後面的分析有很大的影響。

把個年度的報酬率攤開來看

|

% |

MSCI新興市場 |

紐約輕原油 |

商品指數 |

MSCI世界指數 |

|

2007 |

36.48 |

57.22 |

18.46 |

7.09 |

|

2008 |

-54.48 |

-53.53 |

-67.72 |

-42.08 |

|

2009 |

74.50 |

77.94 |

21.94 |

26.98 |

|

2010 |

16.36 |

15.15 |

23.21 |

9.55 |

|

2011 |

-20.41 |

8.15 |

-21.71 |

-7.62 |

|

2012 |

15.15 |

-7.09 |

-1.61 |

13.18 |

|

2013 |

-4.98 |

7.19 |

-13.32 |

24.10 |

|

2014 |

-4.63 |

-45.87 |

-21.42 |

2.93 |

|

2015 |

-16.96 |

-30.47 |

-25.77 |

-2.74 |

|

2016 |

16.25 |

30.24 |

8.63 |

6.04 |

過去幾年有追蹤我們粉絲團的讀者應該會知道,我們沒有太看好整體的新興市場,每年都只挑了幾個爛中之爛來做建議,但是2016年的看法卻非常樂觀,主要來自於全球經濟的有效需求是否真的增加或減少。

快速結論

(1) 全球股市最壞的時光應該是落在2014-2015年,因此全球股市並沒有所謂的8年多頭,至少2011年歐債危機算是一個回檔,而我認為2011年後全球股市最大的回檔應該就是2015年,然後2016年2月見底。

(2) 在全球央行亂印鈔票之後,過去的股價參考價值降低,因為整體的價位被墊高了,如果要以過往的價格做參考,那成熟市場高檔盤整的邏輯會比較接近。

(3) 匯率是大家絕對要考量的風險,也是可能獲得潛在報酬的機會,因為QE與美國升息的交互影響,全球匯價也是大亂,因此找尋潛在可能升值的貨幣,將會提供投資人更好的報酬率。

(4) 預期2017年也會持續看好新興市場,但是新興市場非常紛亂,一樣是中國2015年A股大漲H股不動、2016年H股大漲A股一灘死水;巴西與俄羅斯跌的狗吃屎、印度卻像火箭般升空。因此擔心追高的投資朋友,還是從估值較低的下手會更好。

(5) 全球股市下一個黑天鵝會在哪我也不知道,如果我知道的話就不會是黑天鵝,英國脫歐、FTSE都能創新高,所以全球股市已經進入一個新紀元,因此目前對於投資人而言最可怕的問題在於,不知道風險在哪裡是個很大的問題。而我個人覺得一大堆負利率的成熟市場公債將會是一顆未爆彈,一旦利率正常化,這些10兆的部位都會面臨虧損,但這也是個你知道、我知道、獨眼龍也知道的議題,所以他就不會是一隻真正的黑天鵝,因此我個人也仍在找尋下一隻黑天鵝會在哪裡!

(本網站所述之任何內容均不構成對金融商品的投資邀約,也不構成對於任何證券的買賣或進行任何交易的投資建議。投資一定有風險、基金有賺有賠、申購前請詳閱公開說明書)

留言列表

留言列表